Par Bruno Ducoudré, Xavier Timbeau et Sébastien Villemot

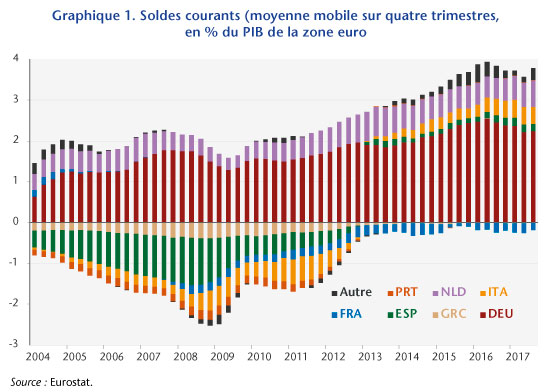

Les déséquilibres de balance courante sont au cœur du processus qui a mené à la crise de la zone euro à partir de 2009. Les premières années d’existence de l’euro, jusqu’à la crise de 2007-2008, ont en effet été celles du creusement des déséquilibres entre pays dits du Nord (ou du cœur) et ceux dits du Sud (ou de la périphérie) de l’Europe, comme cela est visible sur le graphique 1.

Le processus de divergence des balances courantes a subi un net coup d’arrêt après 2009 et les déficits extérieurs ont disparu dans la presque totalité des pays de la zone euro. Pour autant, l’écart reste significatif entre pays du Nord et pays du Sud, et on ne peut pas encore parler de reconvergence. Par ailleurs, la résorption des déficits (italiens et espagnols) mais pas des excédents (allemands et néerlandais) a radicalement changé le rapport de la zone euro au reste du monde : alors que la zone avait un compte courant proche de l’équilibre entre 2001 et 2008, un excédent significatif se forme à partir de 2010, pour atteindre 3,3 % du PIB en 2016. Autrement dit, le déséquilibre qui était interne à la zone euro s’est déplacé en un déséquilibre externe entre la zone euro et le reste du monde, notamment les États-Unis et le Royaume-Uni. Ce déséquilibre alimente le protectionnisme de Donald Trump et implique une tension sur le taux de change. Alors que le change nominal interne à la zone euro n’est pas une variable d’ajustement, le taux de change entre l’euro et le dollar peut s’ajuster.

Maintenir un tel excédent de la zone euro sur le long terme semble peu probable. Certes, les pressions à l’appréciation de l’euro sont aujourd’hui contenues par la politique monétaire particulièrement accommodante de la Banque centrale européenne (BCE), mais lorsque viendra le moment de la normalisation des politiques monétaires, il est probable que l’euro s’appréciera significativement. Outre un impact déflationniste, cela pourrait relancer la crise de la zone, en creusant à nouveau les déficits extérieurs des pays du Sud par une perte de leur compétitivité. Les motifs de sortie de la zone euro s’amplifieront alors.

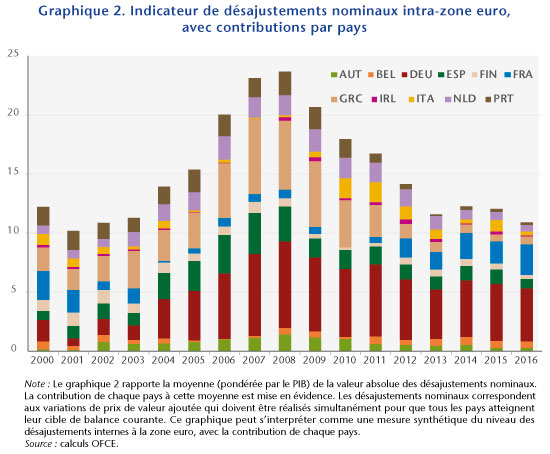

Dans une étude récente [1] nous cherchons à quantifier les ajustements qui restent à effectuer pour parvenir à résorber ces différents déséquilibres de balance courante, aussi bien à l’intérieur de la zone euro que vis-à-vis du reste du monde. À cette fin, nous estimons des taux de change réel d’équilibre à deux niveaux. D’abord du point de vue de la zone euro dans son ensemble, avec l’idée que l’ajustement du taux de change réel passera par celui du taux de change nominal, notamment de l’euro vis-à-vis du dollar : nous estimons la cible de long terme de la parité euro/dollar à 1,35 dollar pour un euro. Ensuite, nous calculons des taux de change réels d’équilibre au sein même de la zone euro, car si le taux de change nominal entre les pays membres ne varie pas du fait de l’union monétaire, les niveaux de prix relatifs permettent des ajustements de taux de change réel : nos estimations indiquent que des désajustements substantiels subsistent (cf. graphique 2), le désajustement moyen (en valeur absolue) par rapport au niveau de l’euro s’élevant à 11 % en 2016. Le différentiel nominal relatif entre l’Allemagne et la France s’élèverait à 25 %.

Dans la situation actuelle, il n’y a plus accumulation de créances de certains pays de la zone euro sur d’autres, mais accumulation de certains pays de la zone euro sur d’autres pays du monde. Cette fois-ci le taux de change (effectif, pondéré par les actifs bruts accumulés) peut servir de variable d’ajustement. Ainsi une appréciation de l’euro réduirait l’excédent courant de la zone euro et déprécierait la valeur des actifs, probablement accumulés en monnaie étrangère. D’autre part, la France apparaît maintenant comme le dernier pays en déficit significatif de la zone euro. Relativement aux autres pays de la zone euro, c’est la France qui contribue (négativement) le plus aux déséquilibres avec l’Allemagne (positivement). Si l’euro s’appréciait, il est probable que la situation de la France serait plus dégradée encore et que l’on retrouverait une situation d’accumulation de position nette interne, mais cette fois-ci entre la France (pour le côté débiteur) et l’Allemagne (créditeur). Ce ne serait pas comparable à la situation d’avant 2012, puisque la France est un plus grand pays que la Grèce ou le Portugal et donc que la question de la soutenabilité se poserait dans des termes très différents. En revanche, la résorption de ce déséquilibre par l’ajustement des prix est d’un ordre de grandeur tel que compte tenu des différentiels de prix relatifs qu’il est vraisemblable de maintenir entre la France et l’Allemagne, il faudrait plusieurs décennies pour y parvenir. Il est d’ailleurs frappant de constater que somme toute, depuis 2012, alors que la France a engagé une coûteuse réduction des coûts salariaux par le CICE et le Pacte de responsabilité d’une part, et que l’Allemagne instaurait un salaire minimum et connaît une dynamique salariale plus franche dans un marché du travail proche du plein emploi d’autre part, le déséquilibre relatif entre la France et l’Allemagne, exprimé en ajustement de prix relatif, n’a pas bougé.

Il faut tirer trois conséquences de cette analyse :

- Le déséquilibre qui s’est installé aujourd’hui ne se résorbera que difficilement et toute mesure visant à l’accélérer est la bienvenue. Continuer la progression modérée des salaires nominaux en France, stimuler la progression des salaires nominaux en Allemagne, rétablir en faveur des salaires le partage de la valeur ajoutée allemande, persister dans l’appréciation du salaire minimum sont autant de pistes prolongeant celles que nous avons évoquées dans les différents rapports iAGS. Une TVA sociale inversée, ou du moins une baisse de la TVA en Allemagne serait également un moyen de réduire l’épargne nationale allemande et, en l’accompagnant d’une hausse des cotisations sociales allemandes, d’accroître la compétitivité des autres pays de la zone euro ;

- Le déséquilibre interne d’avant la crise est devenu un déséquilibre externe à la zone euro qui induit une pression à l’appréciation effective de l’euro. L’ordre de grandeur est conséquent, il pèsera sur la compétitivité des différents pays de la zone euro et fera réapparaître sous une forme différente le problème connu avant 2012 ;

- L’appréciation de l’euro induite par les excédents courants de certains pays de la zone euro génère une externalité pour les pays de la zone euro. Du fait de réponses différentes de leurs balances courantes à une variation des prix relatifs, ce sont l’Italie et l’Espagne qui verront leur balance courante réagir le plus alors que celle de l’Allemagne y réagira le moins. Autrement dit, l’appréciation de l’euro, relativement, dégradera plus la balance courante de l’Italie et de l’Espagne que celle de l’Allemagne et réinstallera un régime de déséquilibre interne presque comparable à celui d’avant 2012. Cette externalité et la moindre sensibilité de la balance courante de l’Allemagne aux prix relatifs plaide pour une réduction des déséquilibres par une progression de la demande interne allemande, c’est-à-dire une réduction de leur épargne nationale. Les outils peuvent être une relance de l’investissement public, une baisse des impôts directs sur les personnes ou encore une augmentation plus rapide du salaire minimum par rapport à la productivité et l’inflation.

Initialement publié sur le blog de l’OFCE

| [1] | Sébastien Villemot, Bruno Ducoudré, Xavier Timbeau : « Taux de change d’équilibre et ampleur des désajustements internes à la zone euro », Revue de l’OFCE, 156 (2018) |